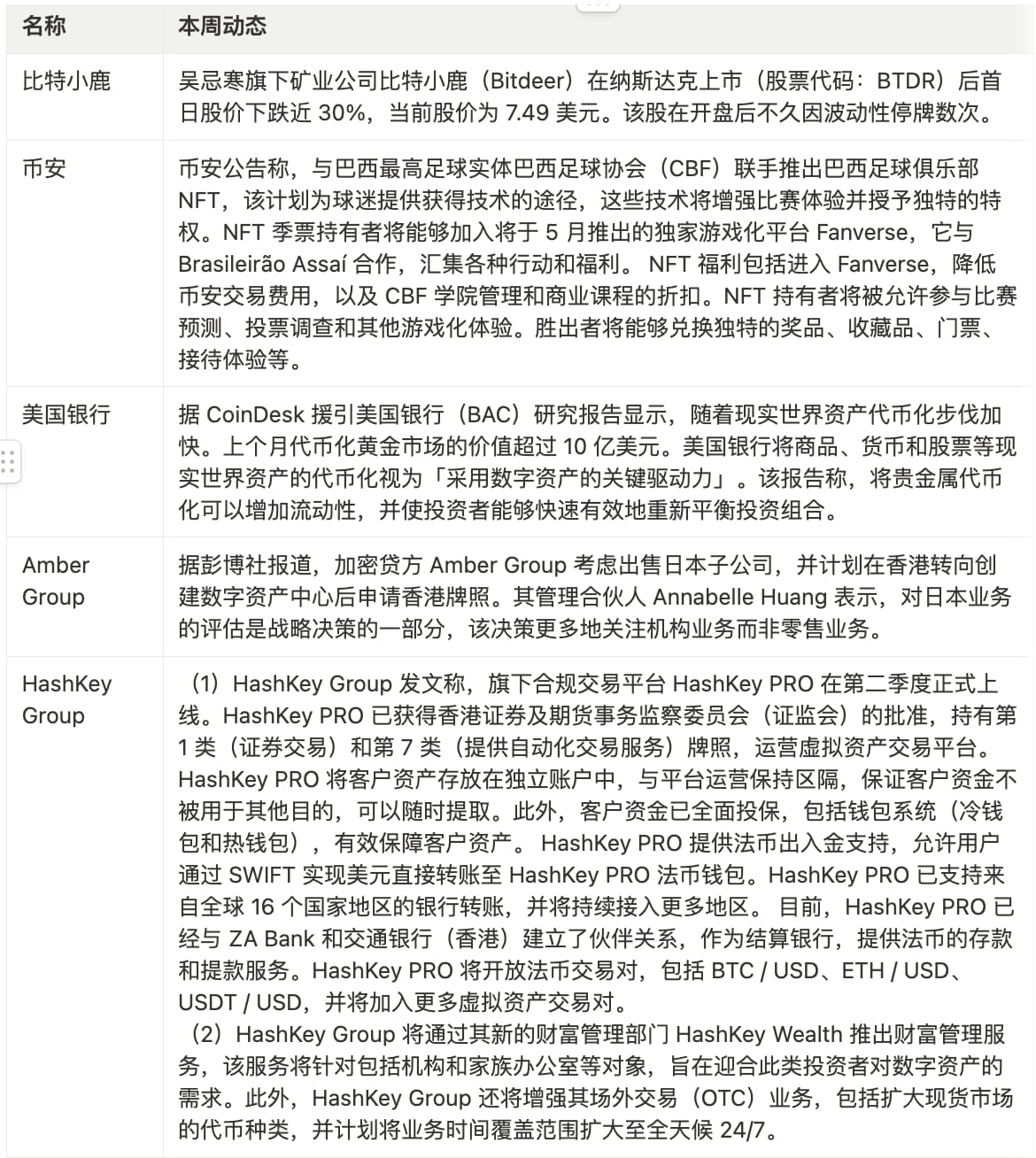

时间:2023-04-17|浏览:254

一、行业动态总结

上周加密市场呈明显上涨态势,比特币和以太坊均突破了前两周的震荡区间,来到了近11个月以来的高点,整体趋势跑赢美股市场。其中以太坊成功度过了上海升级,本次升级将会有1814.96万枚,共15%左右的ETH被解锁,总价值约350亿美元。和我们所理解的解锁提币不同,解锁质押在beacon chain里的ETH并提出其实是一个节点解质押并退出节点的过程,因此会涉及到节点退出的共识并会排队,因此实际计算下来,每天至多会有近2亿美元的ETH进入到流动性,因此对市场抛压有限。当前所有质押的ETH的平均存款价格为2136美元,对应当前价格处于亏损状态,可以预见在亏损线上下ETH会有较强的压力。

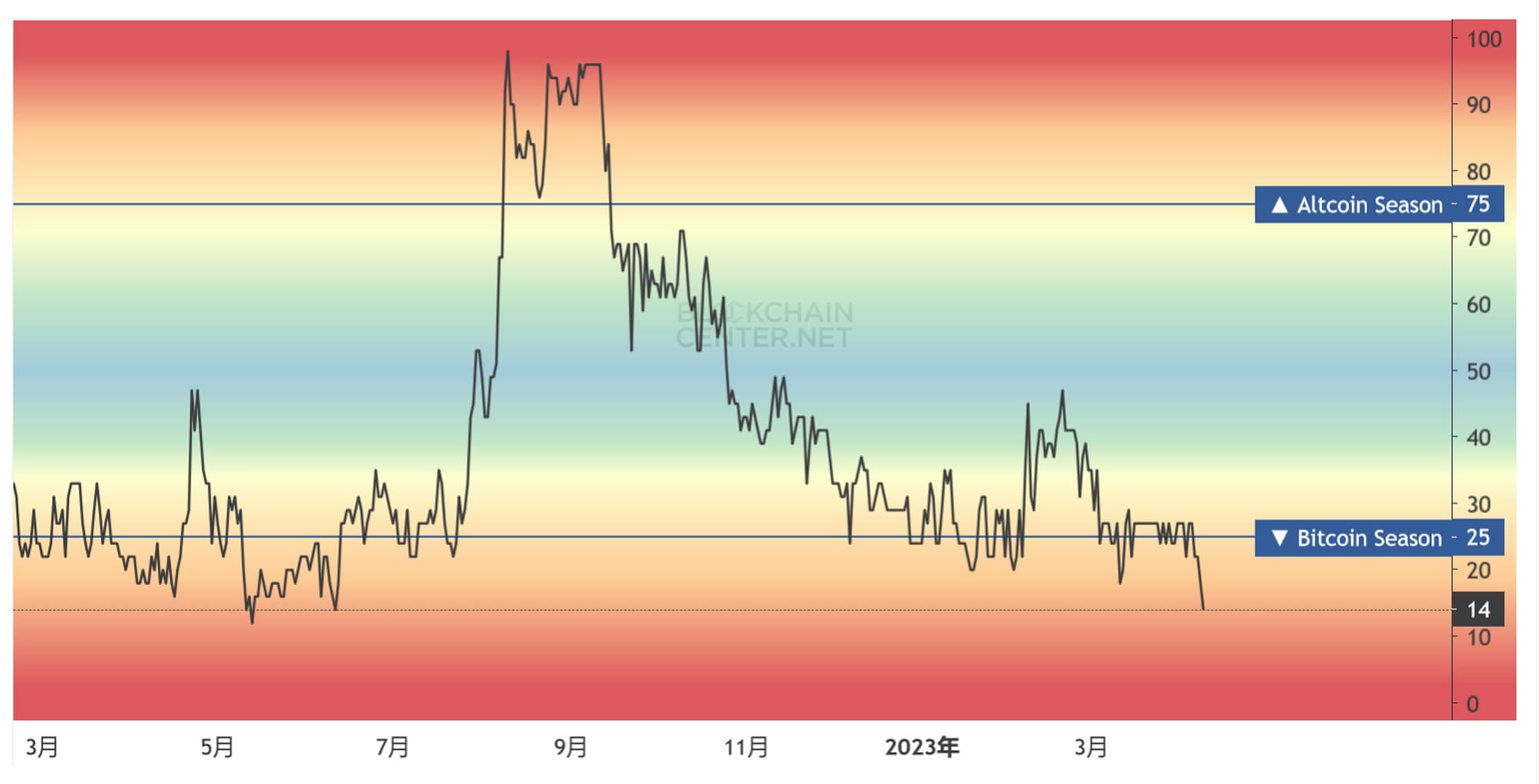

截至4月16日撰稿比特币报于30319.88,周内上涨7.04%;以太坊表现强势,收于2092.84,周内上涨12.58%。本周不少Altcoin在以太坊的带领下也有不错表现,Layer 2热门币Arbitrum本周上涨37.34%,layer 1项目injective本周也有50%的涨幅。BTC市占率下跌0.64%,ETH/BTC汇率对上涨3.48%,加密总市值下跌0.31%,目前仍处在Bitcoin Season中。

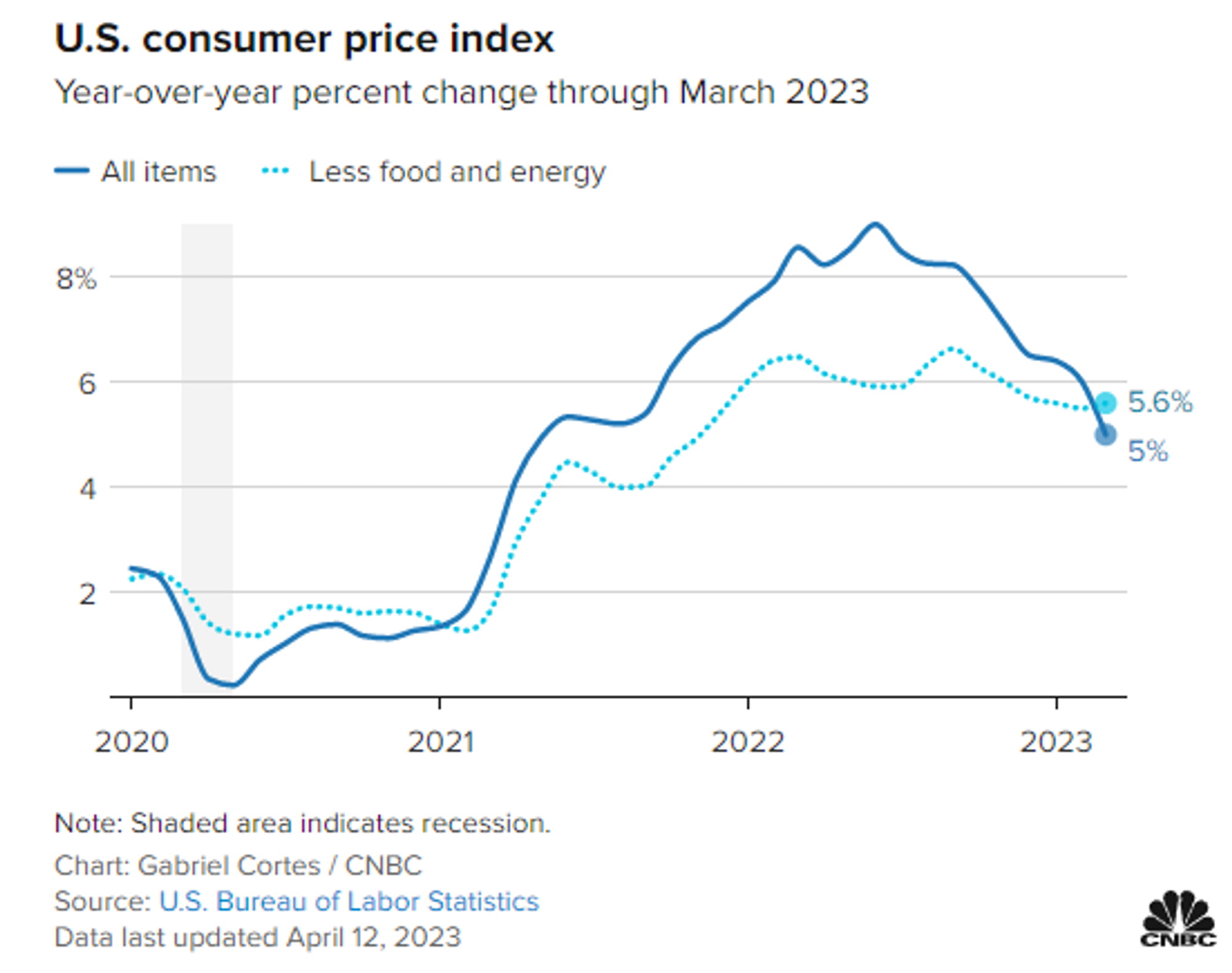

反观美股,上周连续公布了几个重要数据,周三公布的CPI数据显示核心CPI环比上涨0.4%,符合预期,整体CPI环比上涨0.1%,低于预期,CPI数据构成了轻度利好;周四又继续公布了PPI指数,PPI作为CPI的先导指数,也给出了2.7%的数字,低于3%的预期,对比二月份也有大幅下降,市场对通胀放缓预期提升,并且加码于5月最后一次加息25个基点的预期。

上周各大银行也给出了一季度财报,其中摩根大通、花旗银行业绩喜人,均有不同程度的上涨,并且存款金额也有不同程度的上升,表明市场并没有因硅谷、签名银行的暴雷而明显降低存款意愿,大银行在本次危机中基本脱身。

下周几家比较收到重点关注的财报即将公布,比如周二的美国银行,周三的特斯拉,周四的台积电等,但更多集中在个股层面,需要注意个股风险。

行业数据

1)稳定币

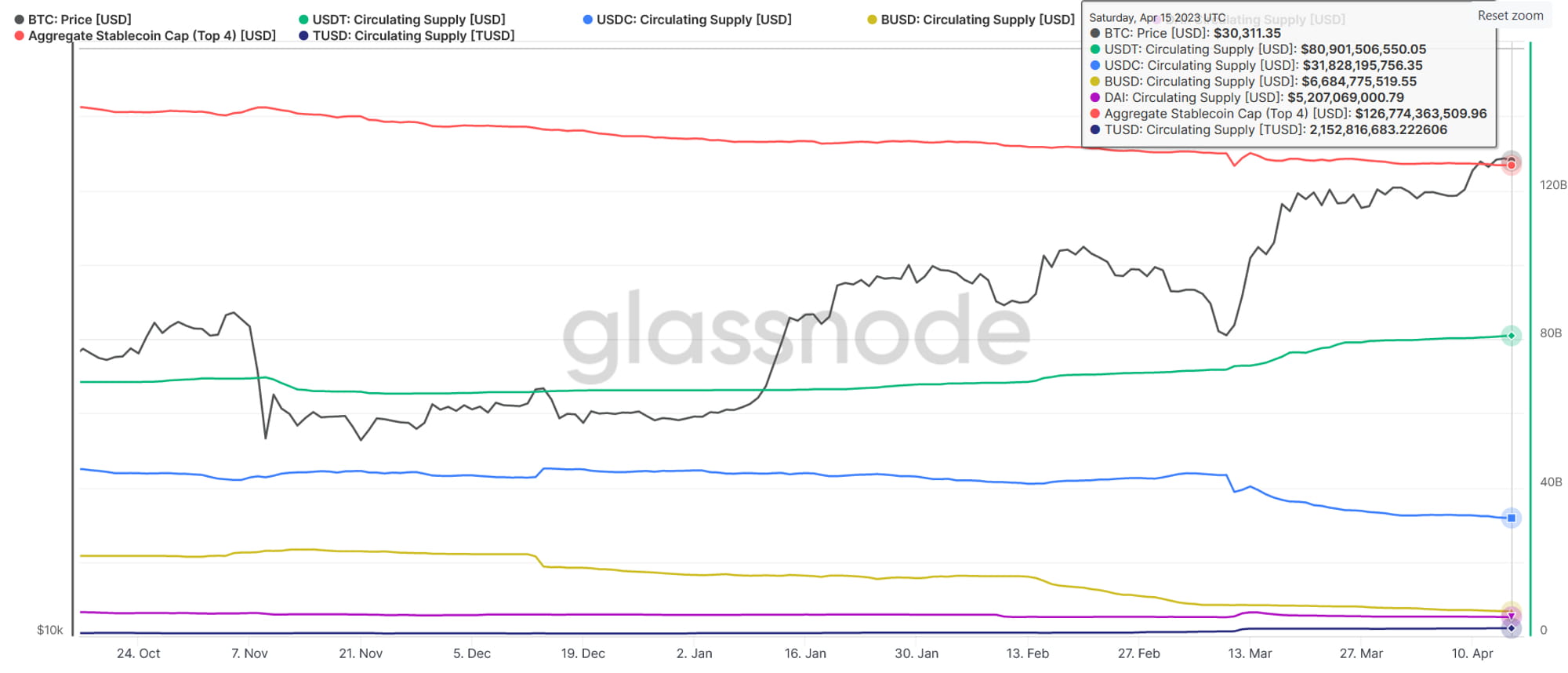

根据glassnode数据,截止2023年4月15日,前五大稳定币(USDT、USDC、BUSD、DAI、TUSD)合计供应量约1267亿,较上周减少约4.9亿(-0.39%),币市资金小幅流出。

法币稳定币中,USDT供应量上涨,但持续放缓。USDT本周增加约6.6亿枚(0.83%)。市占率达到60%后,USDT增速放缓,大部分USDC资金可能已经完成置换。

USDC本周供应量再现下跌,减少约7.69亿枚(-2.36%),自硅谷银行事件后,USDC供应量在上周短暂企稳后,再次出现下跌,北美资金持续离场。

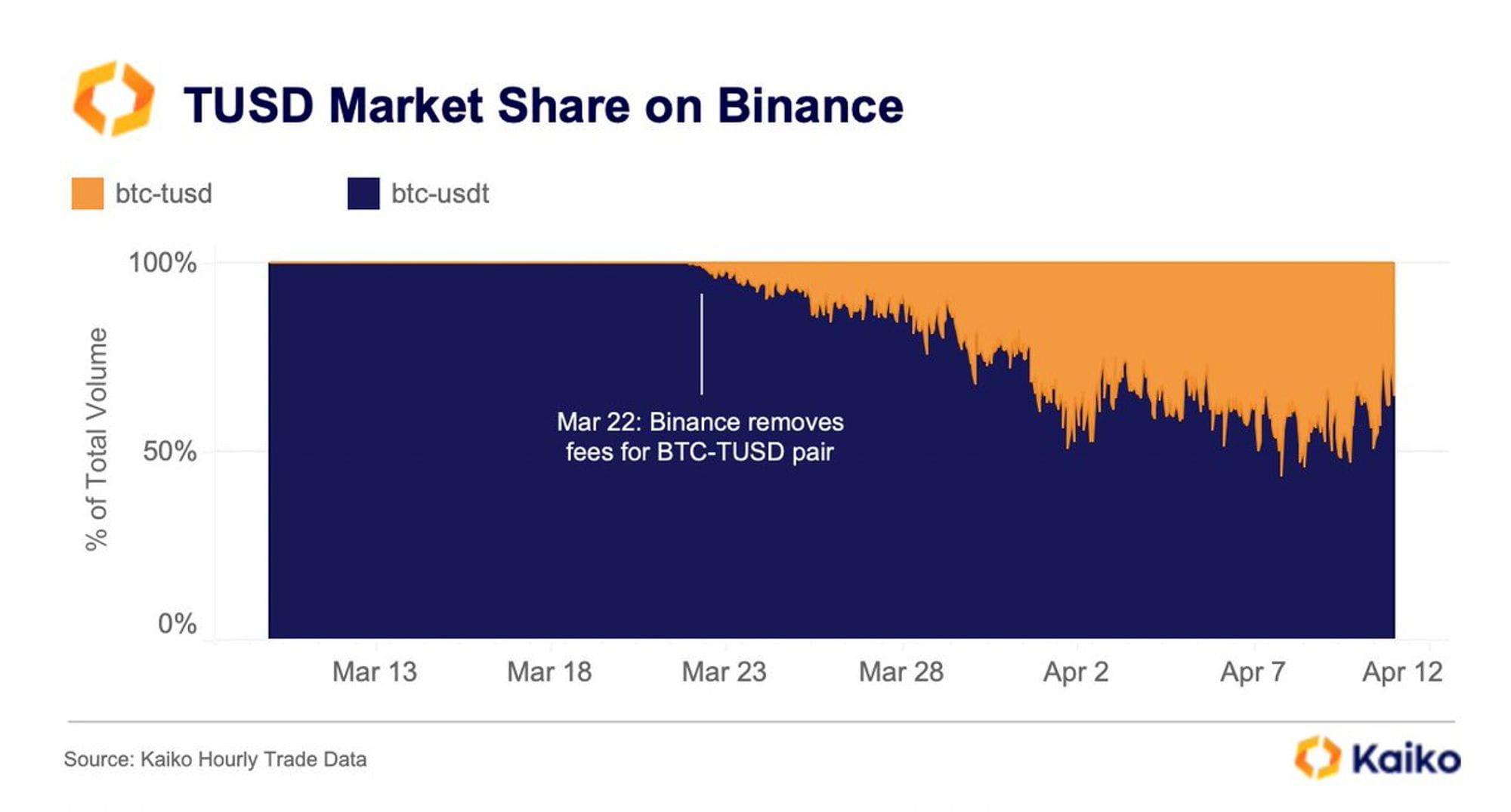

BUSD供应量本周继续下跌,减少约3.85亿(-5.4%)。由于Paxos已被禁止铸造BUSD,预计BUSD供应量将持续下跌,BUSD逐渐退出历史舞台,Binance已经开始逐步下架部分币种的BUSD永续合约,包括AVAX等主流。作为替代品的TUSD供应量持续上涨,本周增加0.63亿(3%),TUSD持续增长中。

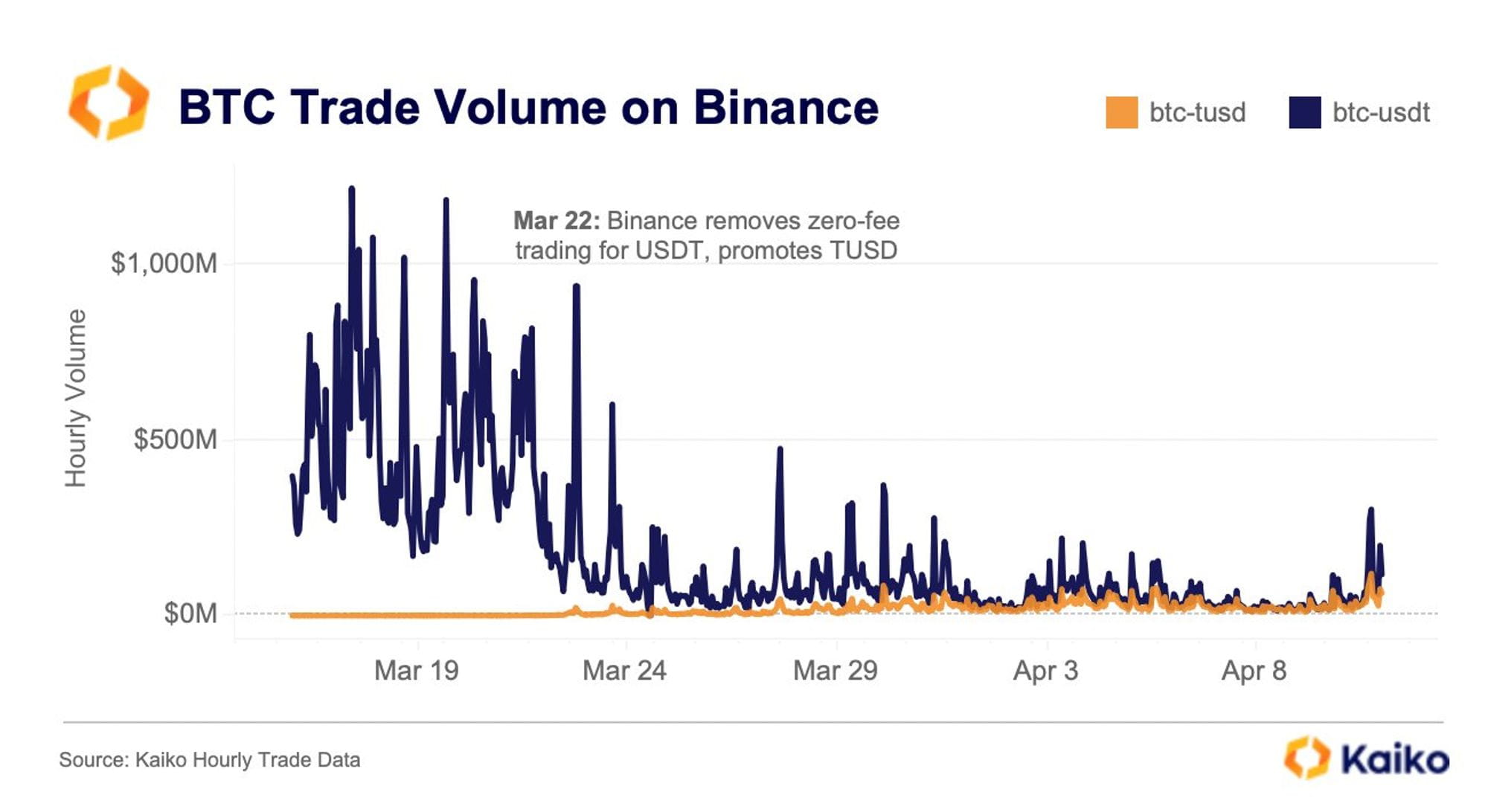

根据数据服务商Kaiko数据,BTC-TUSD在Binance的BTC交易量份额几乎达到50%,与BTC-USDT相当。

但该占比的上升主要由于BTC-USDT交易量的下降,即便有免手续费政策,TUSD尚未被大规模采用。

整体而言,币市资金仍在净流出中,暂未出现外部资金大量入场迹象。增量资金有限的情况下,市场的拉升需要积蓄更多的流动性,并且存量资金博弈之下,将以结构性行情为主。目前市场连续冲高,赚钱效应不错,但已处在相对高位,稳定币如果持续流出,不是乐观信号。

2)BTC矿工余额

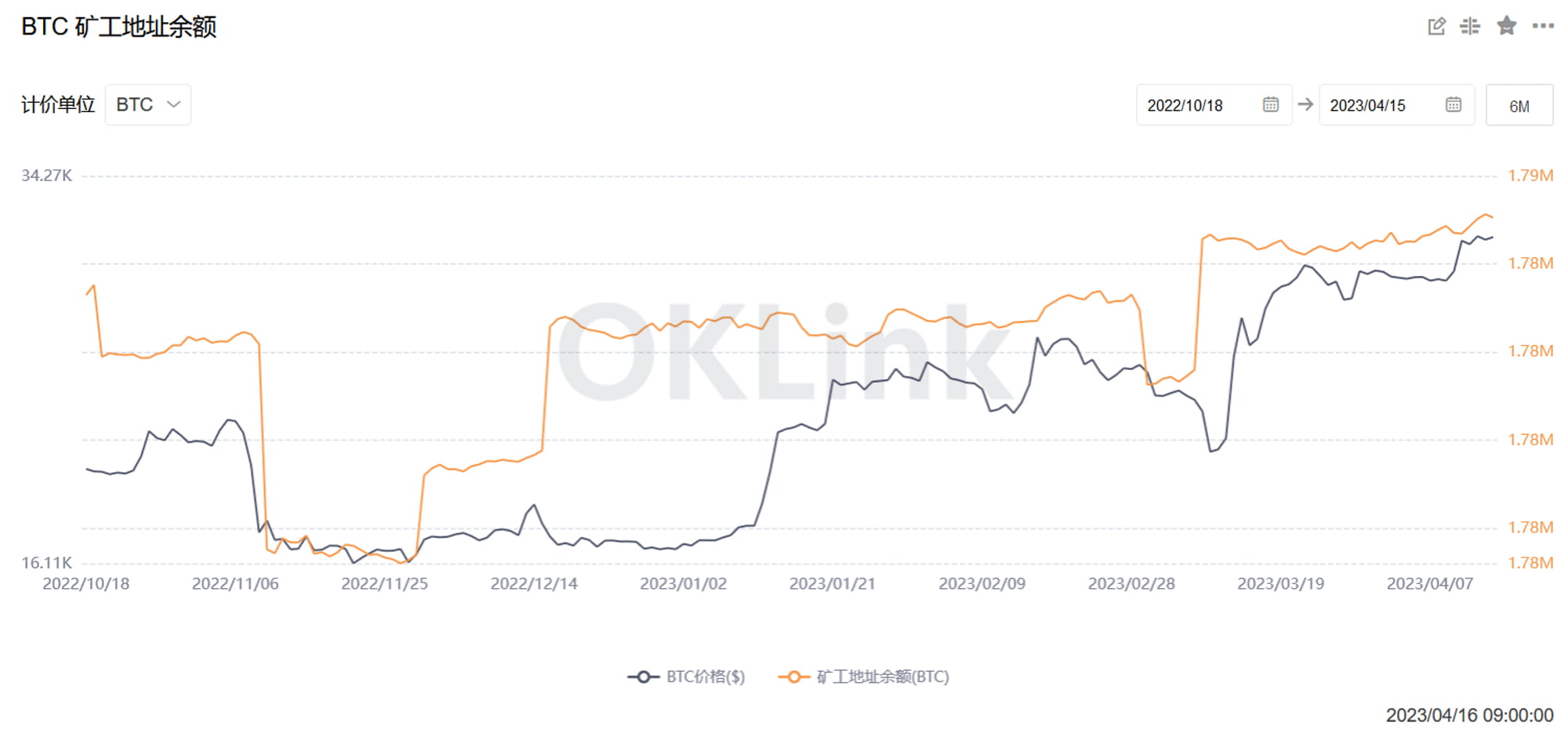

BTC矿工地址余额表明链上被标记为矿工地址的BTC持有余额合计,包括Foundry USA,F2Pool,AntPool,Poolin,Binance等地址。

该数据通常用于判断对于矿工对于当前BTC价格的兴趣,矿工余额升高时,通常说明筹码处于堆积状态;矿工余额降低时,表明矿工正在抛售或抵押其持有的BTC。

根据OKLink数据,截止4月16日,与上周相比,矿工余额继续轻微增加,市场高位横盘3周后突破,但持续未见矿工出货离场。矿工余额自3月初回调期间囤货后,至今未出现大幅变动,预计BTC价格大概率要继续向上。

上周市场继续上攻,符合我们此前市场积累流动性的预期。

3)ETH通缩&质押提取数据

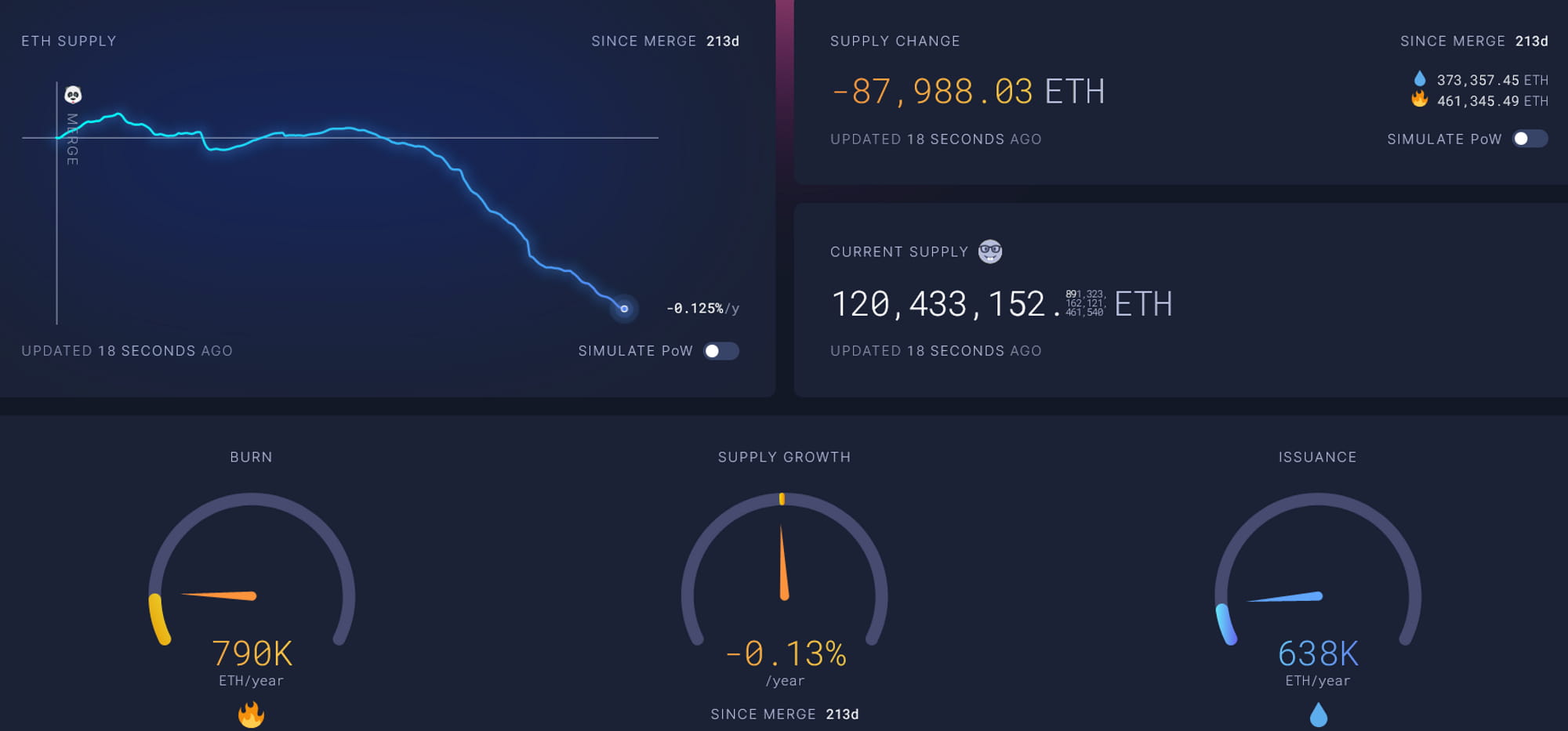

截止4月16日,根据ultrasound.money数据,本周ETH供应量较上周减少约6203枚,自The Merge完成后,ETH供应量已累计减少8.8万枚。以近一周数据推算,年化通胀率为-0.27%,以太坊链上活动维持活跃。

上周市场冲高,BTC市占率见顶下跌,ETH领涨,ETH/BTC汇率大幅补涨,预计该情况可能持续。近2年以来,ETH/BTC汇率始终维持在约0.05~0.08的宽幅震荡区间,BTC高位横盘期间,ETH可能迎来补涨。

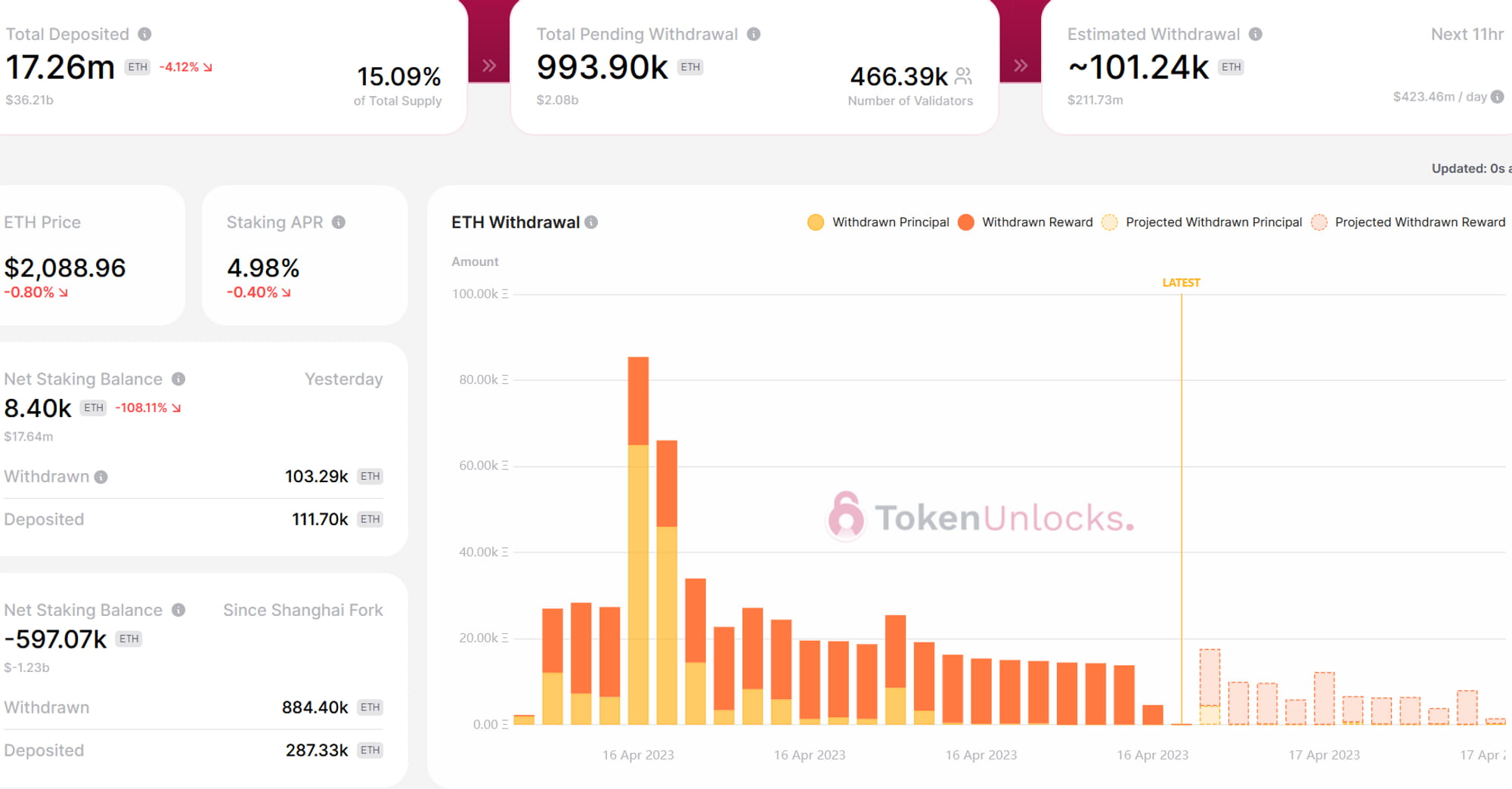

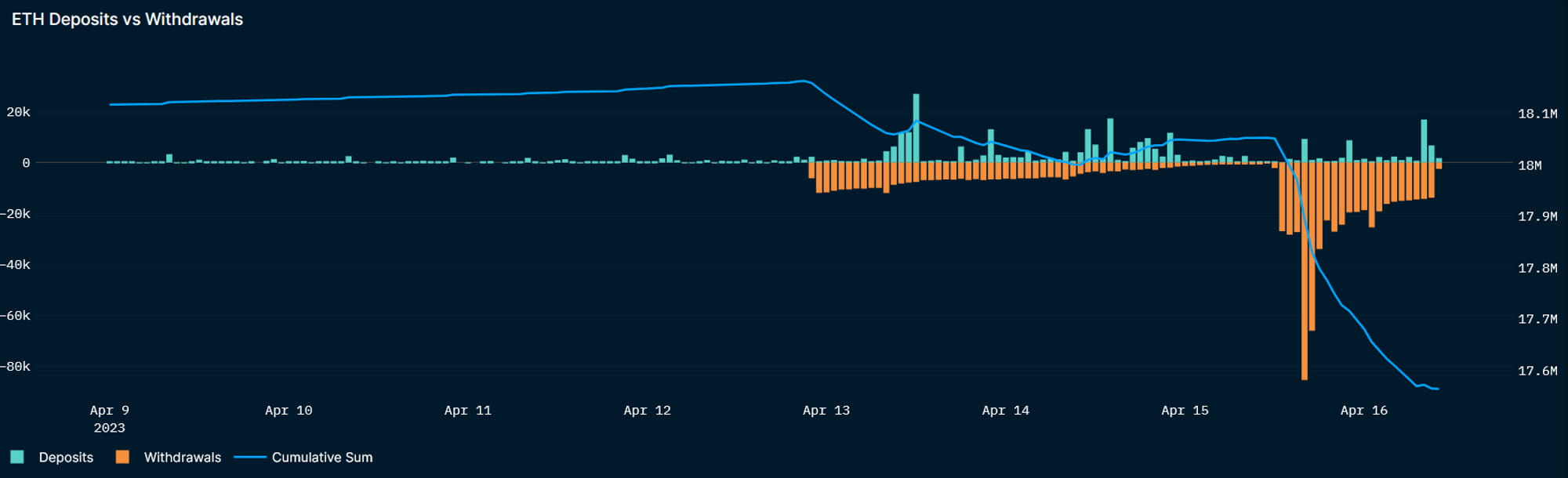

上周以太坊上海升级完成,用户此前质押的ETH已可以排队提取,但并未出现很多人预期的大幅抛压。根据Token Unlocks数据显示,正在排队等待退出的ETH共计约99.5万个,日抛压约10万个,整体抛压不大。整体来看,目前ETH的质押率仅约15%,还有较大的提升空间。

从ETH不跌反涨的价格表现看,被提取的ETH并没有大幅抛向市场,我们推测有以下几个原因:

质押成本

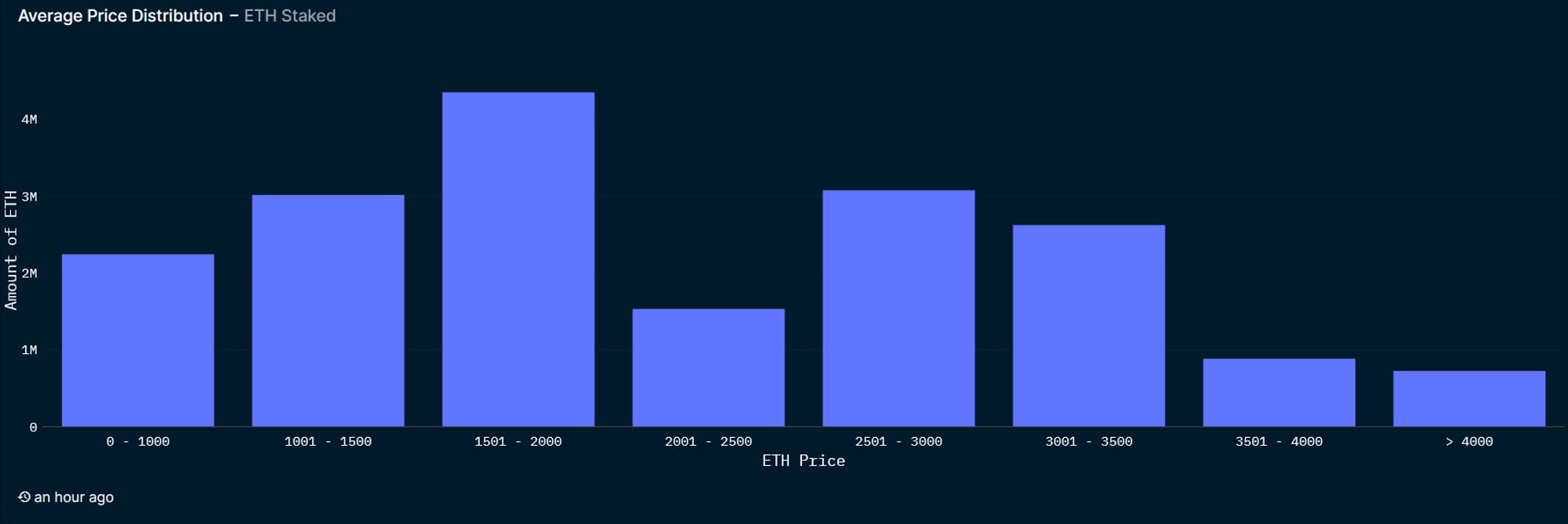

Nansen数据显示,ETH的质押成本大量分布在1500~3000美元这个区间,目前大部分质押者处在刚回本或即将回本的阶段,目前市场情绪较好,没有抛售的理由。

风险偏好

早期参与质押的用户普遍风险偏好较高,且认同以太坊生态的叙事和长期发展。这是因为此前上海升级的日期不确定,质押的ETH能否顺利退出完全是未知数。虽然可以通过流动性池进行退出,但质押的风险依然较高。

推测这些愿意接受高风险锁仓,仅换取币本位年化约5%收益固定收益的用户,对于以太坊的“信仰”十分充足,目前的市场和生态发展缺少让他们卖出的理由。

一些风险偏好较低,不愿接受高风险锁仓的观望用户,反而在上海升级完成后,加入到质押中,质押活动较此前更加活跃。

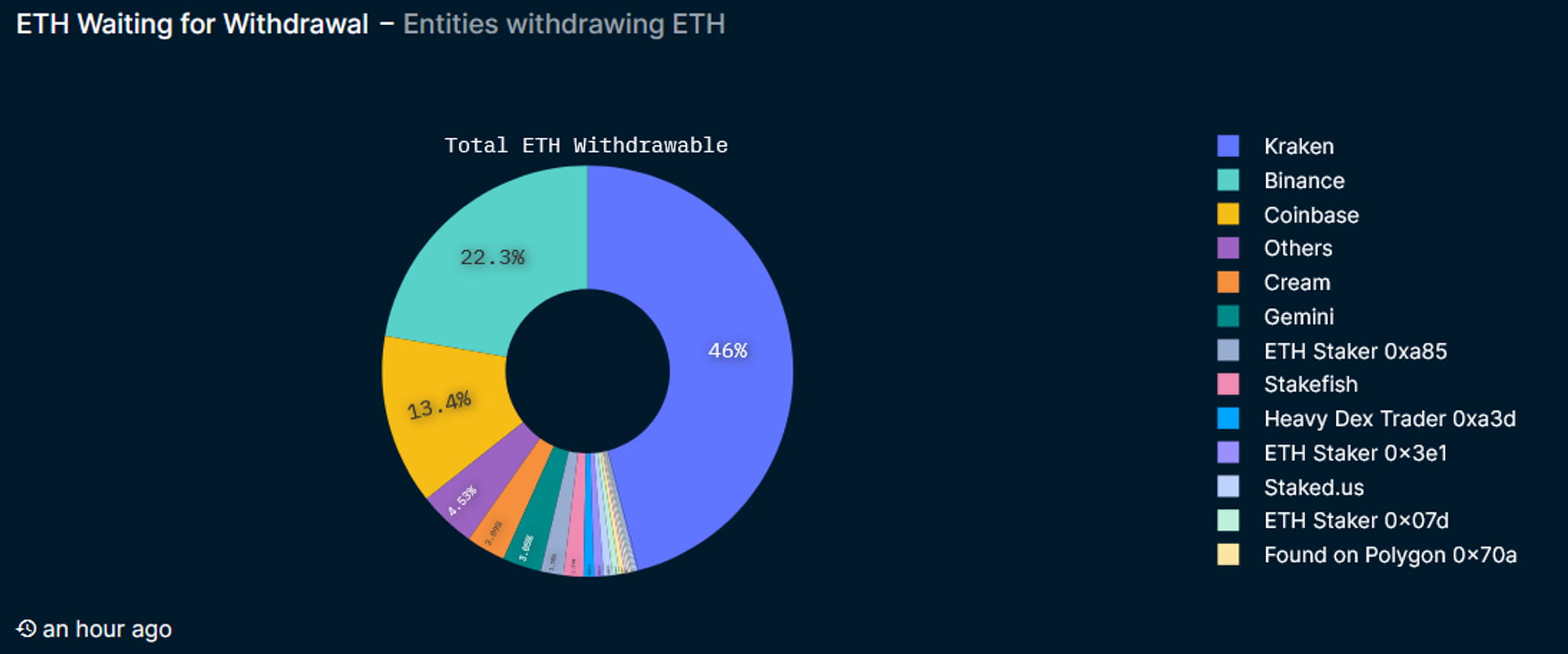

监管

从目前排队等待退出的验证者分布来看,三家中心化交易所Kraken、Binance和Coinbase合计占比超80%。由于Kraken此前被SEC监管,支付罚款达成和解,承诺停止提供质押服务,处于规避风险考虑,用户大概率会选择从中心化交易所提款,转向去中心化质押服务提供商,例如Lido。

因此,部分提款可能是中转性质,会再次进入质押。

二、宏观与技术分析

市场向上突破,但是基本到达了前期的高点。

两年期美债横盘,五月份大概率会加息25bp

纳斯达克指数短时间横盘,市场开始预期衰退

arh999:0.88

持币100以上地址数大幅度下行

持币地址数相对稳定

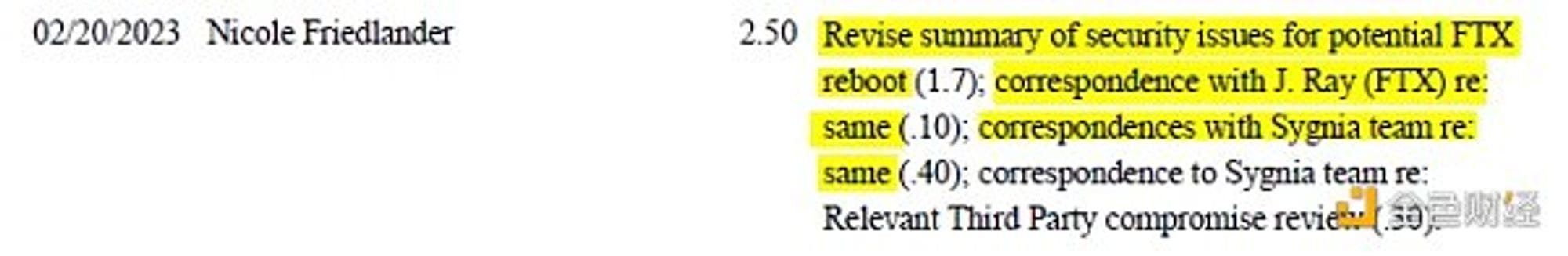

三、投融资情况总结

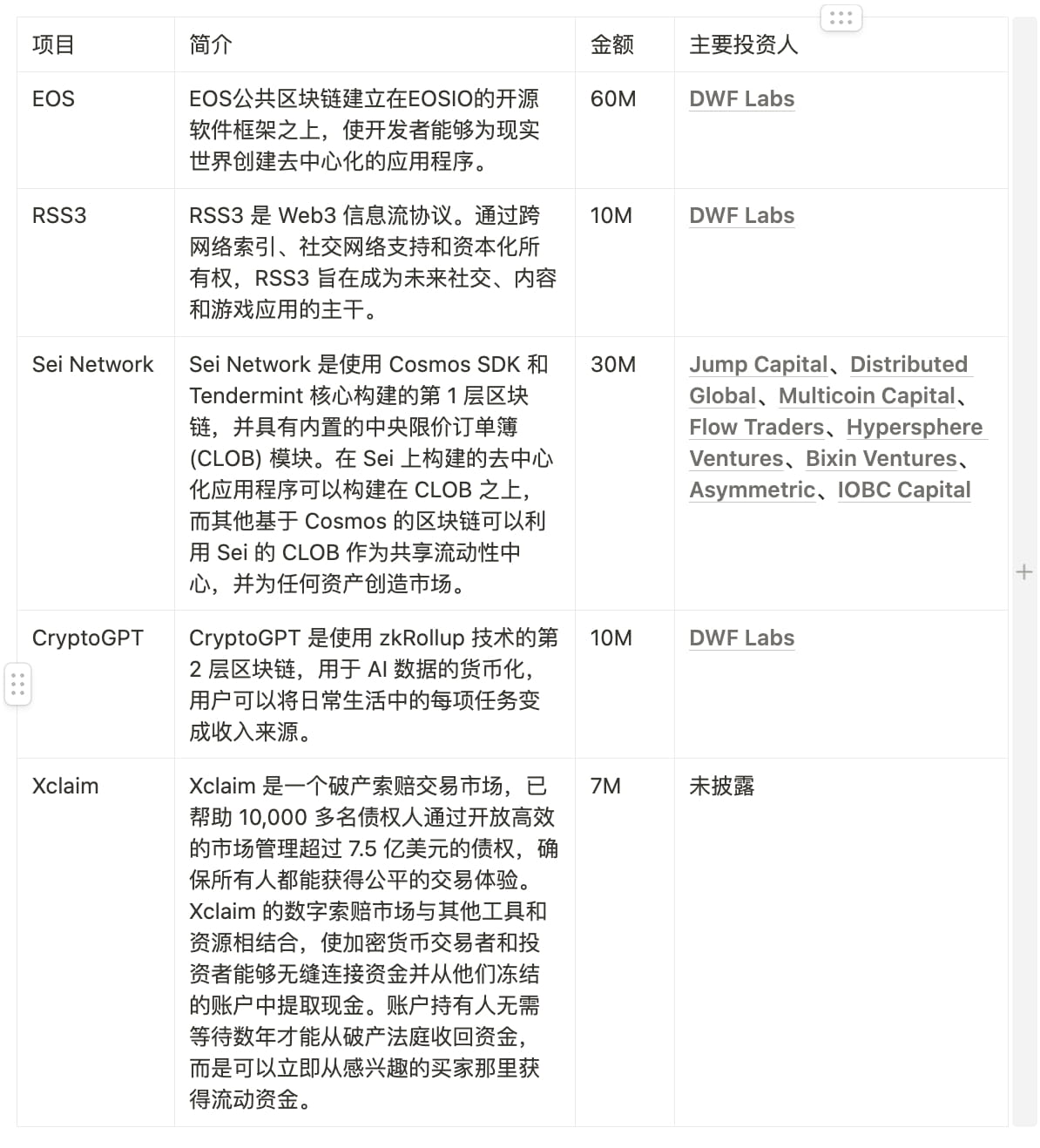

2023年4月10号至4月16日,加密VC市场披露的投融资事件21笔,累计融资金额超过1.75亿美元;(https://www.rootdata.com/Fundraising)

报告期内,超过1,000w美金融资额的事件一共7起:

投融资回顾

机构动态

四、不良资产动态跟踪

数字不良资产债权市场最新动态:

1.FTX动态跟踪:

关于已破产交易所 FTX 的故事出现了戏剧化的反转。上周三,来自 FTX 代理律师事务所 Sullivan Cromwell 的律师 Andy Dietderich 在特拉华州的法庭听证会上表示,FTX 已收回了 73 亿美元的资产,包含 20 亿美元现金, 43 亿美元 A 类加密货币, 3 亿美元的证券, 6 亿美元应收投资等。此外,FTX 正考虑在未来某个时候重新开启交易所业务。一个可能的选项是,FTX 的债权人将其债权转换为重新开放的交易所的股份。受此消息刺激,FTT 强势走高,最高一度突破 3 USDT,现虽已回落至 1.84 USDT 附近,但涨幅仍超过 90% 。

2.关于重启FTX

虽然本周的新闻事发突然,但这其实并非 FTX 相关人士首次考虑重启事宜,只是第一次在法庭上提出了该潜在选项。根据《华尔街日报》报道,早在今年一月,**FTX 新任首席执行官 John J. Ray III 在其首次公开采访中,就表示对重启交易所业务持开放态度。**John J. Ray III 当时提到,自己已经成立了一个特别工作组,探讨如何重启 FTX,尽管该交易所此前的管理团队被指控犯有刑事不当行为,但一些客户仍然对 FTX 的技术非常赞赏,因此其倾向于并认为重启交易所是有价值的。

此后,代表 FTX 无担保债权人官方委员会(FTX’s Official Committee of Unsecured Creditors)的律师事务所也举行过多次以“重启交易所”为主题的讨论会议,部分债权人对重启交易所业务持相当积极的态度。

在 FTX 内困有七位数资产的债权人 Sunil Kavuri 曾表示:“如果经营得当,底层业务就可以赚钱。所以对我来说,解散一家有能力盈利的企业在经济上毫无意义,重启则将产生收益,进而补偿用户。”

另一位匿名债权人 @AFTXcreditor 也认为:“FTX 是一家高利润的交易所,它只是被一个完全无利可图的对Alameda抢走了资产。对于大多数人来说,为这个盈利的业务再融资以恢复活动并产生利润和股权价值是完全有意义的,这些利润和股权价值可以更好地补偿债权人。”

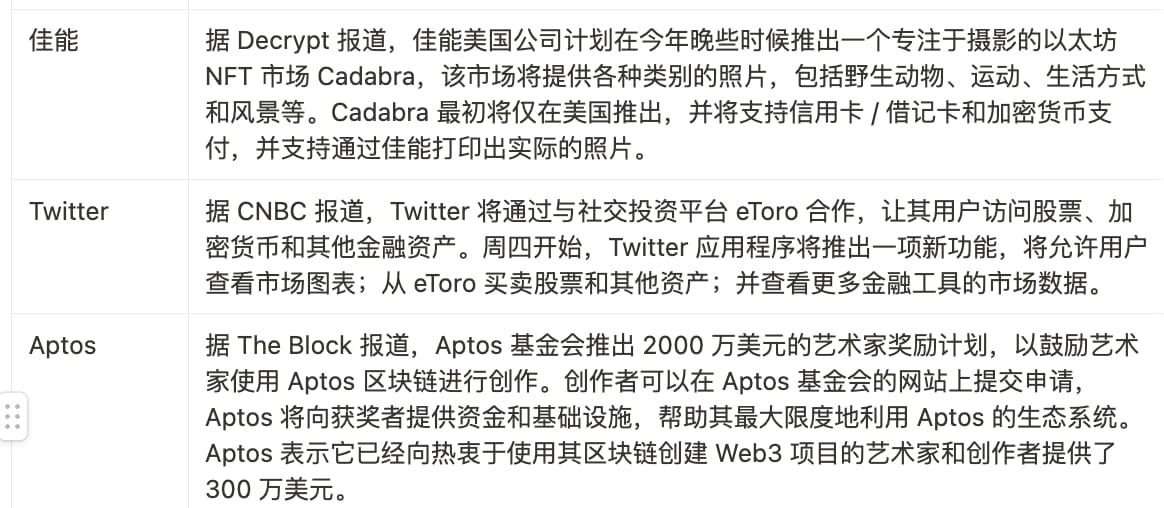

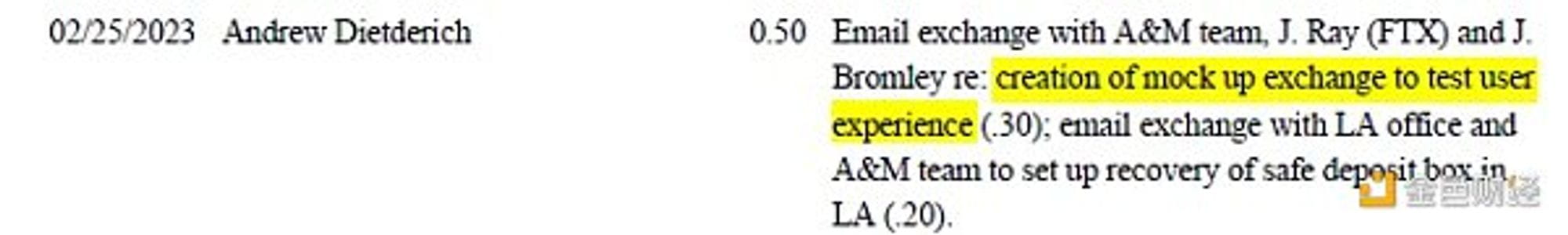

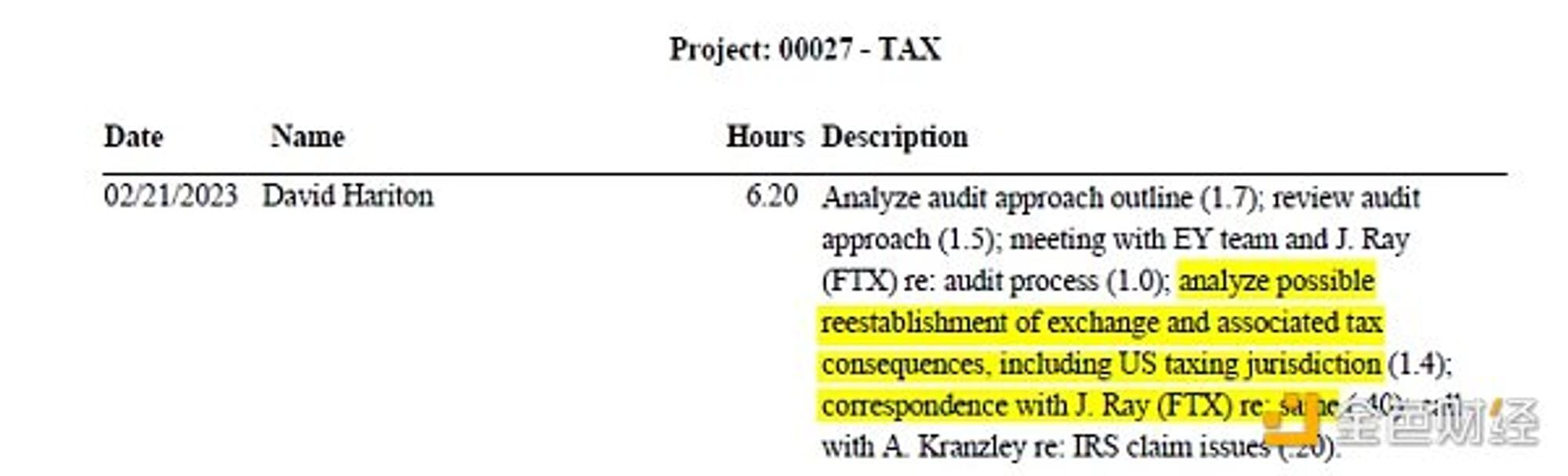

最为关键的是,一些积极跟踪 FTX 破产清算动向的债权人在分析了 FTX 提交给法庭的财务细节后发现,该交易所也曾与律师团队讨论过一些关于重启的话题。具体讨论过的内容包括:

这里补充一个小插曲,之所以能在财务细节中看到这些讨论,是因为 FTX 与律师团队的这些讨论需要按时长付咨询费,而 Sullivan Cromwel 二月份从 FTX 处获得的费用收入高达 1350 万美元。

3.重新启动FTX的可能性只是众多选项之一

虽然在许多相关人士看来,重启 FTX 或许确实有机会帮债权人追回更高的赔偿,但就目前的情况来看,这暂时也仅仅是一个选择而已。

另外需要强调的一点是,之所以在现阶段提出关于重启的讨论,其客观条件是随着 FTX “追回”了更多资产,其财务状况有所好转。然而,所谓“追回”其实主要源于加密货币市场的整体上扬(大部分资产属于 A 类加密资产),因此 73 亿美元的数值仍然具有较大的波动可能性,换而言之其财务状况也存在着不稳定性。

其次,目前 Dietderich 也只是提出了该建议,关于是否应该、怎么落实该方案仍然有许多问题悬而未决。其中最关键的一项问题就是 —— **重启交易所业务势必需要巨额资金,这些资金究竟是该直接利用 FTX 现有资产还是该通过第三方资本融资筹集?**这也是目前 FTX 内部就“重启”一事最大的争论点所在。

正如 Dietderich 本人所说,重启 FTX 只是未来的可能性之一,当前的任何选择都远非最终结局。

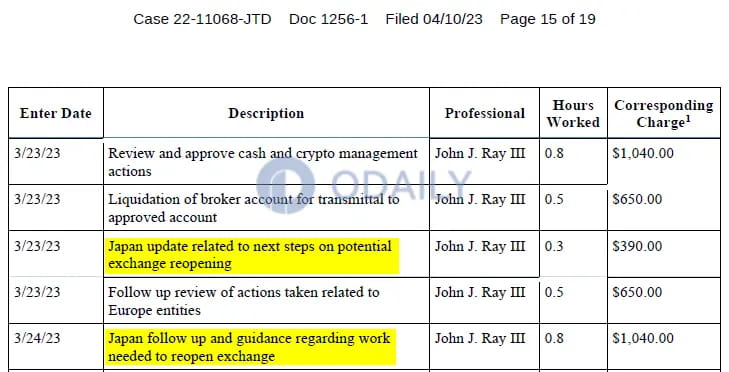

4.FTX Japan

FTX债权人发推引用披露文件表示,FTX Japan取消拍卖交易所的原因是其计划进行重启。文件显示,“日本就可能重新开放交易所的下一步措施提供了最新情况,就重开交易所需的工作提供指导”。此前消息,FTX Japan于当地时间2月21日恢复用户的法币和加密货币提款。

5.Metalpha计划筹集1亿美元基金

总部位于中国香港的数字资产管理服务提供商Metalpha计划筹集1亿美元基金,用于投资比特币和Grayscale Investments LLC的其他加密产品,并为中国加密投资者提供一个合规参与渠道。Metalpha自3月以来已为新基金筹集2000万美元。

6.HashKey Group推出面向机构的财富管理服务

HashKey Group将通过其新的财富管理部门HashKey Wealth推出财富管理服务,该服务将针对包括机构和家族办公室等对象,旨在迎合此类投资者对数字资产的需求。

重启交易所的税务分析。

重启交易所的安全分析;

创建模型来测试用户体验;

五、加密生态跟踪

各板块数据整理

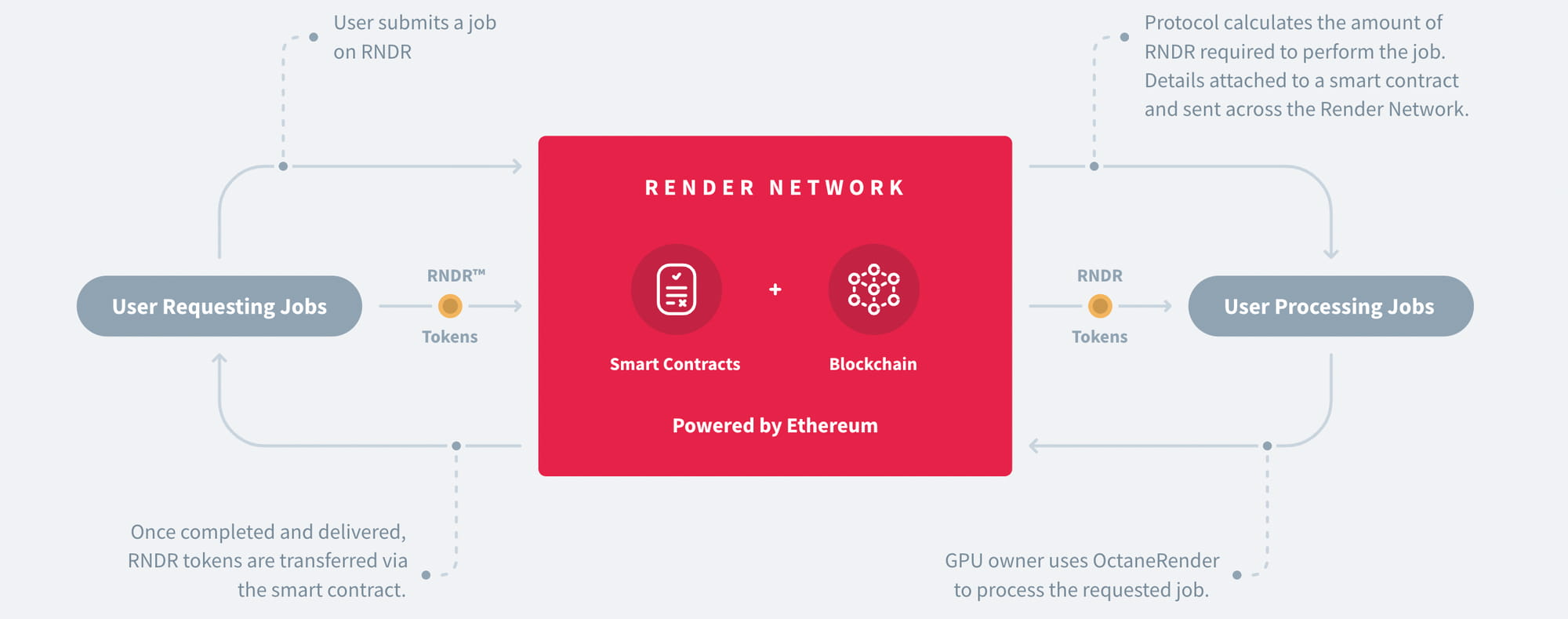

去中心化GPU,为元宇宙/nft/游戏渲染提供算力,目前AI增加了新的叙事

具体的模式:

代币情况:

预期未来有更多的算力使用需求,RNDR可捕获的价值就更大

21年11月是历史高点,此后一直走熊,低位震荡超过半年,23年1月反弹破结构,23年3月回踩,反转预期,但仍需注意老币的筹码结构较差的问题

推荐理由:LSD赛道新秀,Arthur Hayes 家族办公室基金 Maelstrom 参与投资

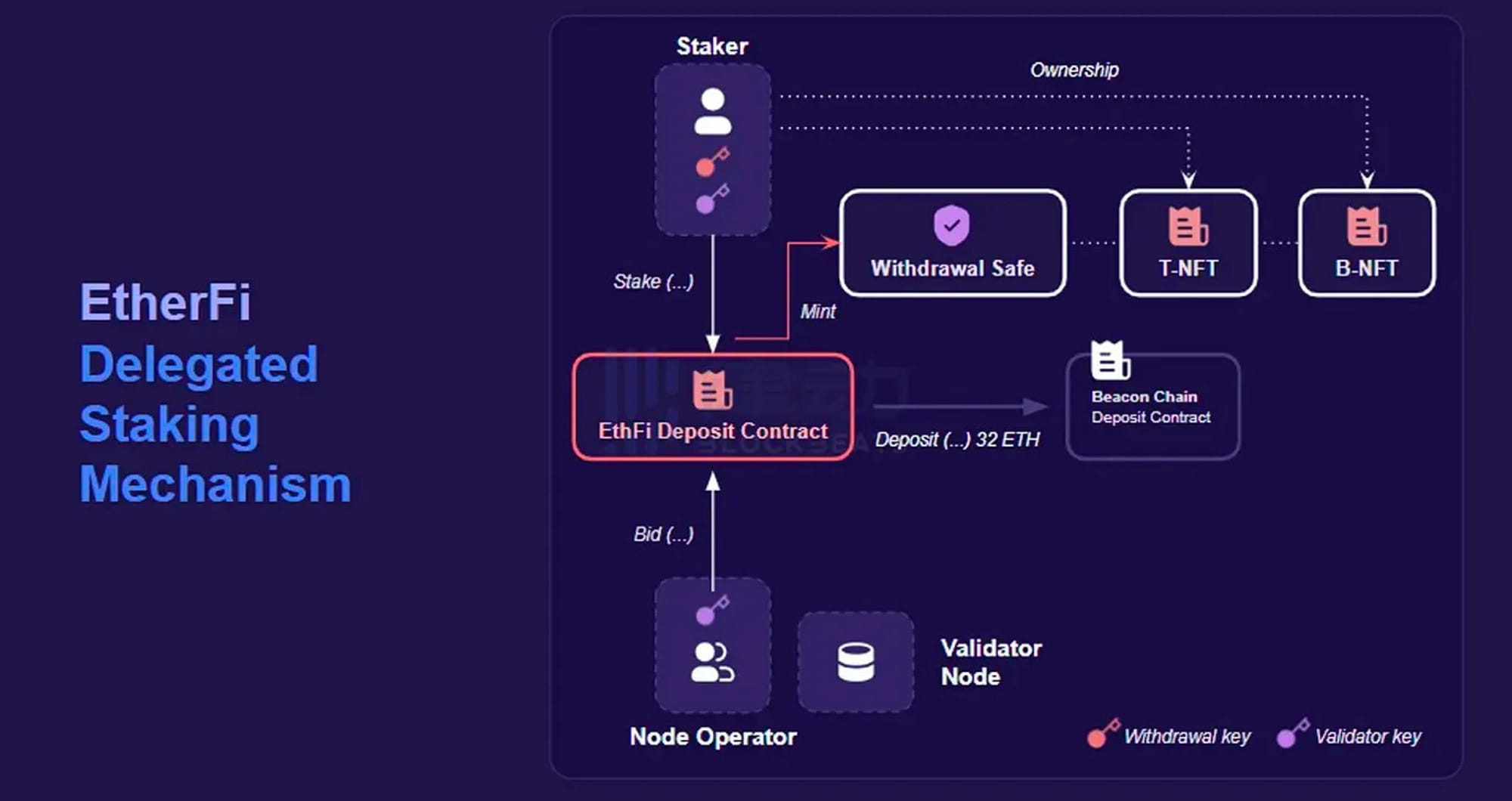

etherfi 是一个去中心化、非托管的委托质押协议,质押者在从创建到赎回的整个质押过程中可以控制自己的密钥,并且可以随时退出验证器以收回他们的 ETH,从而防止节点运营商,很好地做到了「Your keys, Your crypto」,ether.fi 降低了各方的风险,包括不再需要保持钱包连接或依赖可信中间方进行协调的节点运营商。

**ether.fi 上分 4 类用户:质押者且是 Bond 持有者、只持有 eETH 的质押者、节点运营商、节点服务用户。**ether.fi 的委托质押机制促进了节点服务市场的发展,节点运营商和质押者可以在其中注册他们的节点以提供基础设施服务。

**ether.fi 路线图分为三个阶段,目标是在每个阶段结束时实现更彻底的权力下放。**1)委托质押:ether.fi 计划于 4 月 30 日将早期 ETH 质押者池迁移到主网上的 V1 流动性池,期间质押用户将收到 eETH(可以换回 ETH),并有机会获得奖励;

2)流动资金池:2023 年第二至第三季度。少于 32 ETH 或不想承担监控验证者节点责任的质押者,可以通过在 NFT 流动性池中铸造 eETH 来参与 ether.fi 质押,流动资金池包含由 ETH 和 T-NFT 组成的混合资产;

3)节点服务:2024 年第一至第二季度。预计将与 EigenLayer 合作支持其节点服务层机制。

本周重点事件&项目

Render($RDNR)

etherfi

De.Fi

推荐理由:web3安全工具、整理链上资产

加密领域的安全问题一直困扰着行业发展,如何保持资金安全也成为了项目方和用户最关心的问题之一。

De.Fi 包括两个组件:

1)扫描器:能够在几秒钟内对任何代币进行全面技术和流动性分析,包括智能合约审计;

2)Shield:自动扫描用户钱包中的高风险代币和批准情况。我们在 De.Fi中输入一个在 Random 钱包中发现的但尚未被 Etherscan 检测到的诈骗合约地址后,只需要几秒钟,De.Fi就找出了这份合约的所有细节,包括转账费用及限额。

此外,你还可以使用 De.Fi检查自己的钱包是否存在漏洞。

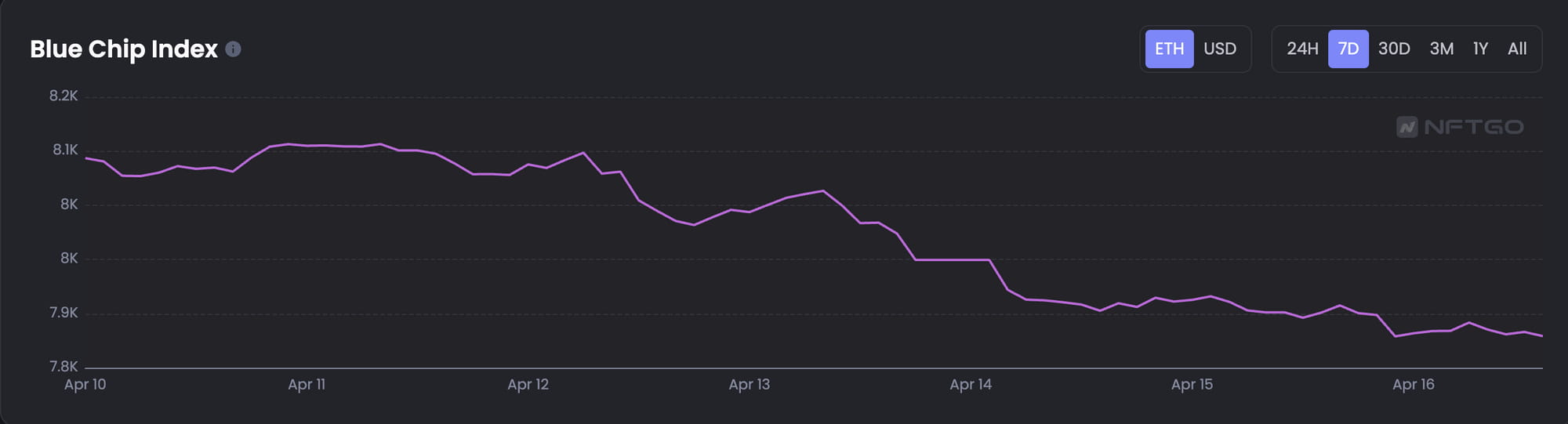

蓝筹指数:NFT市场和币市完全脱钩,蓝筹指数持续震荡下行,其中BAYC价格一度回到54个ETH左右,随着上海升级后质押的以太坊不断提出,或许现在是抄底蓝筹的机会

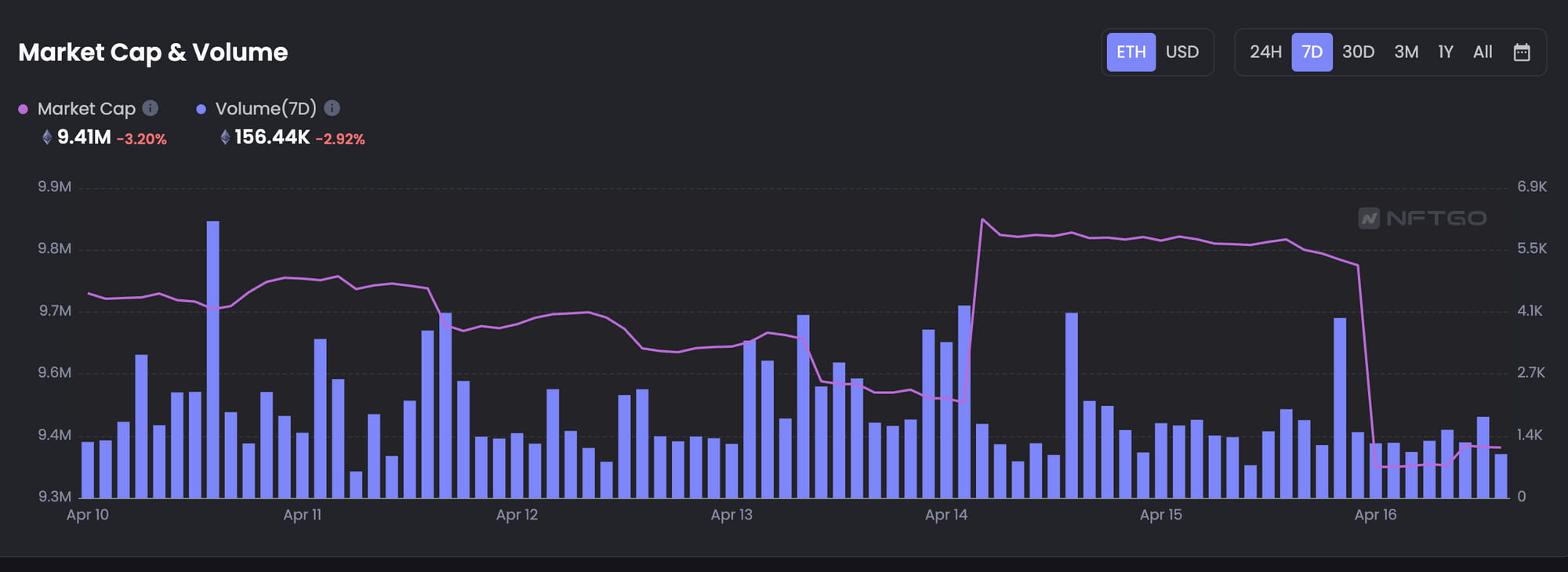

市值&交易量:整体市值区间震荡,14号随着币市回升迎来一波反弹,但又随着蓝筹NFT的下行又重新回到了9.4M ETH的位置

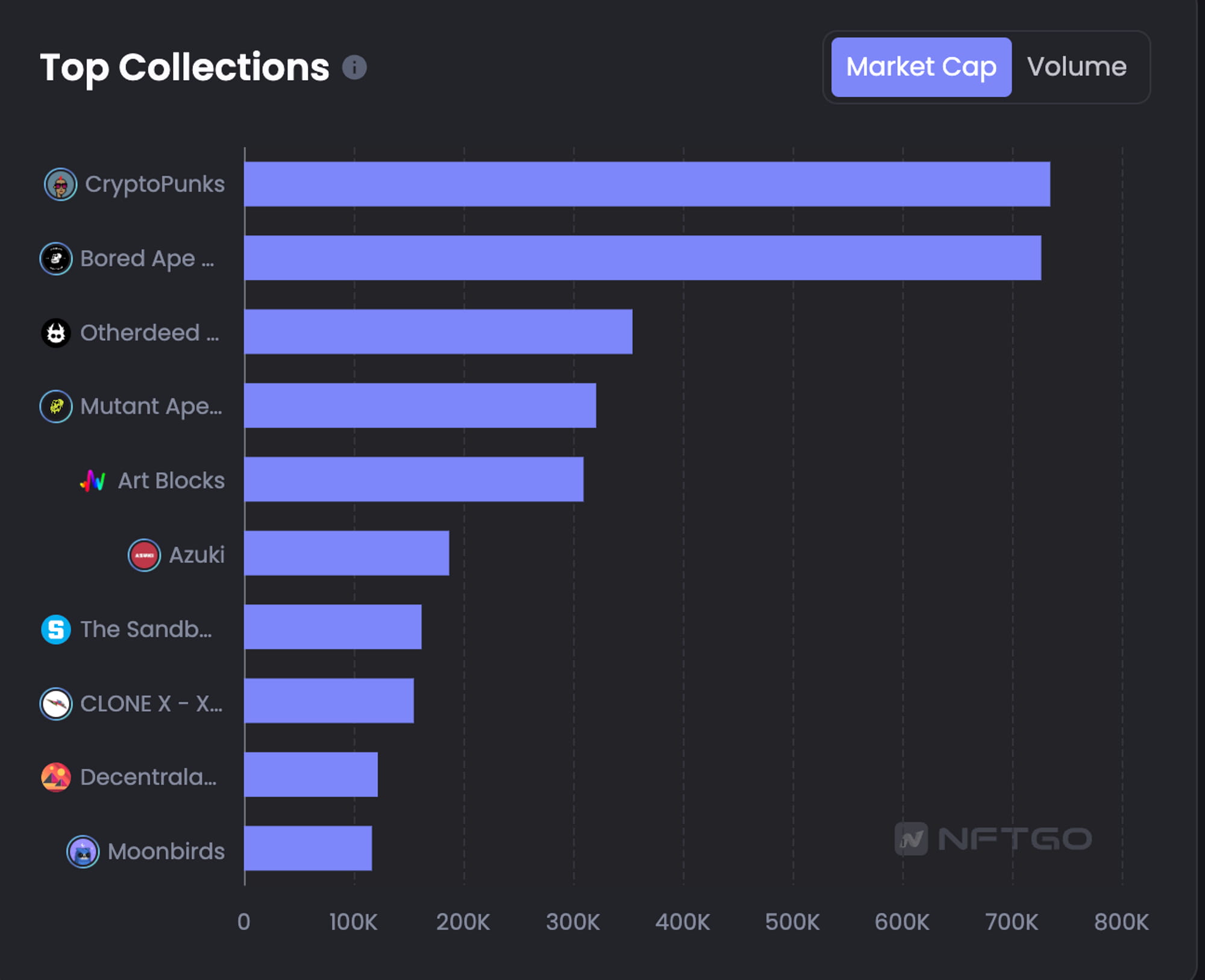

top collection:cryptopunks、BAYC、猴子地排名前三,其他中小蓝筹普遍缩水严重,但值得注意的是Azuki逆势回升

NFT

Gamefi 链游

整体回顾

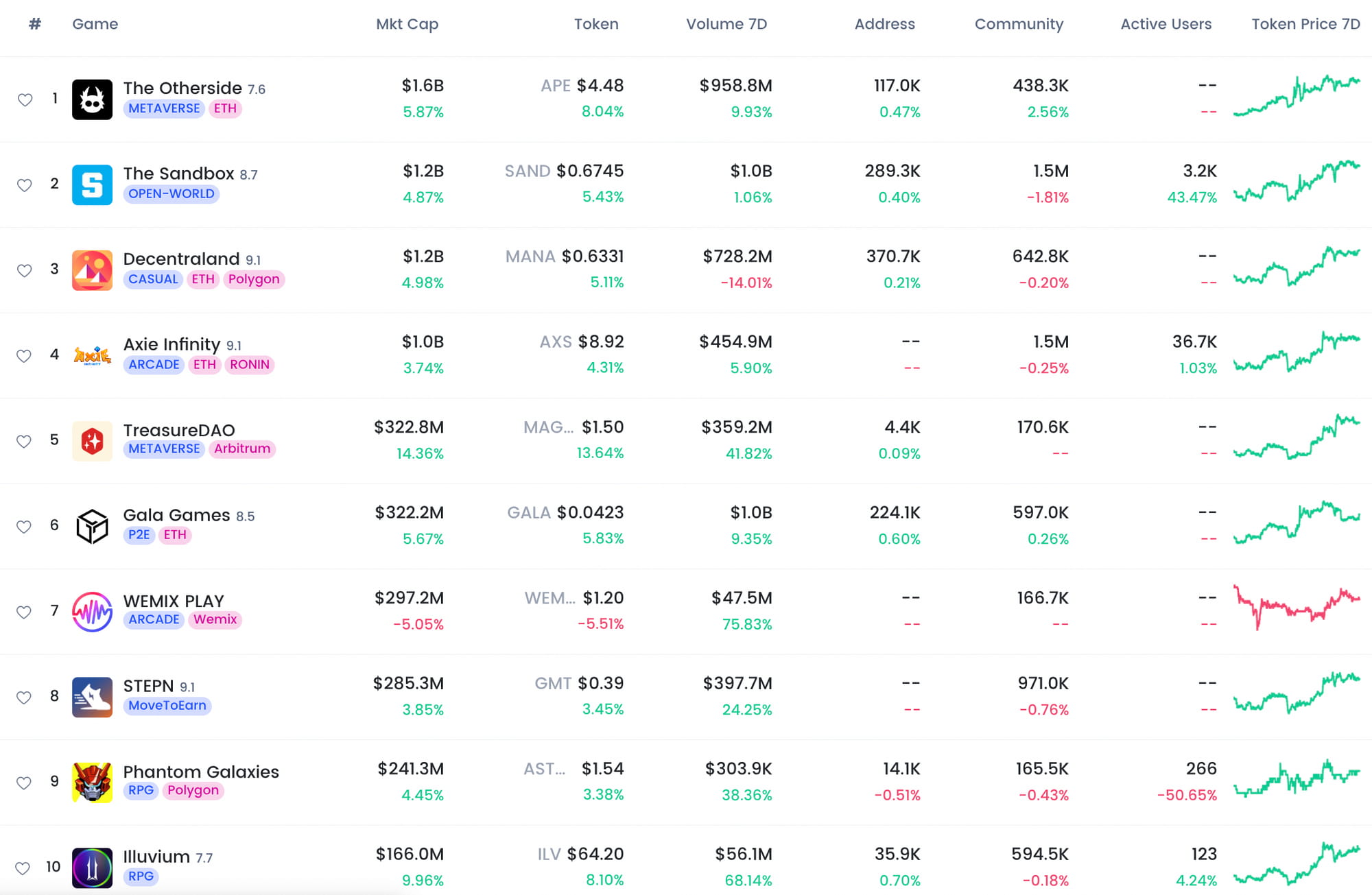

总体来看,Gamefi行业本周币价回暖,但大部分跑输BTC、ETH涨幅。

从Token价格来看,前10市值链游token90%上涨。本周前十市值中涨幅前三的链游分别为Treasure Dao、Illuvium和The Otherside。

https://degame.com/zh/ranking/game/ALL_GAME

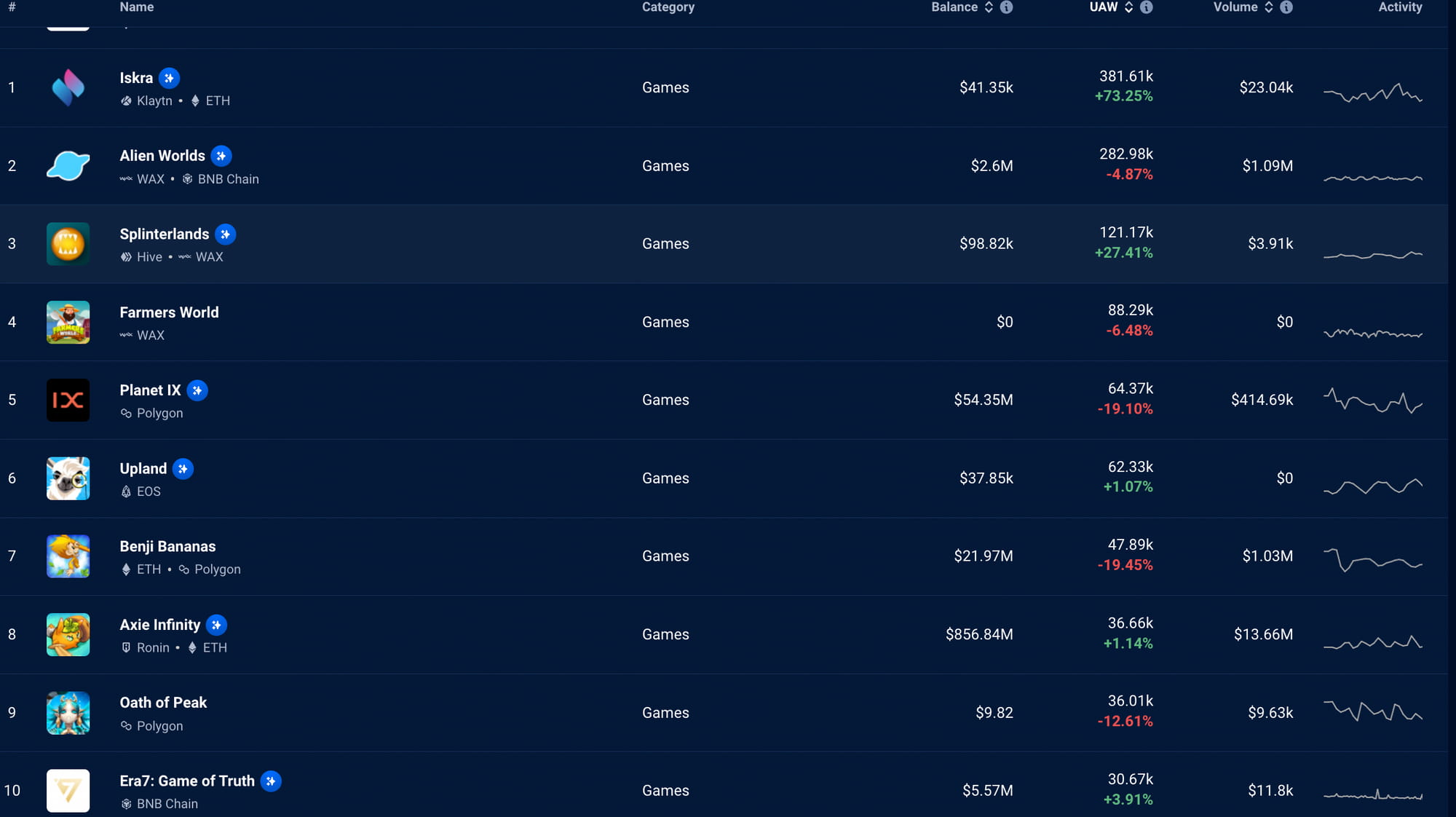

按链上合约交互量来看,前十活跃链游中,过去一周交互活跃度50%上涨。其中,Iskra取代了Alien world“万年老大”的位置,首次登顶。(Iskra是一个链游平台,近期推出了新游戏3KM,据官网披露接下来还有五款游戏要上线)

数据来源:https://dappradar.com/rankings/category/games

DeFi &L2赛道数据

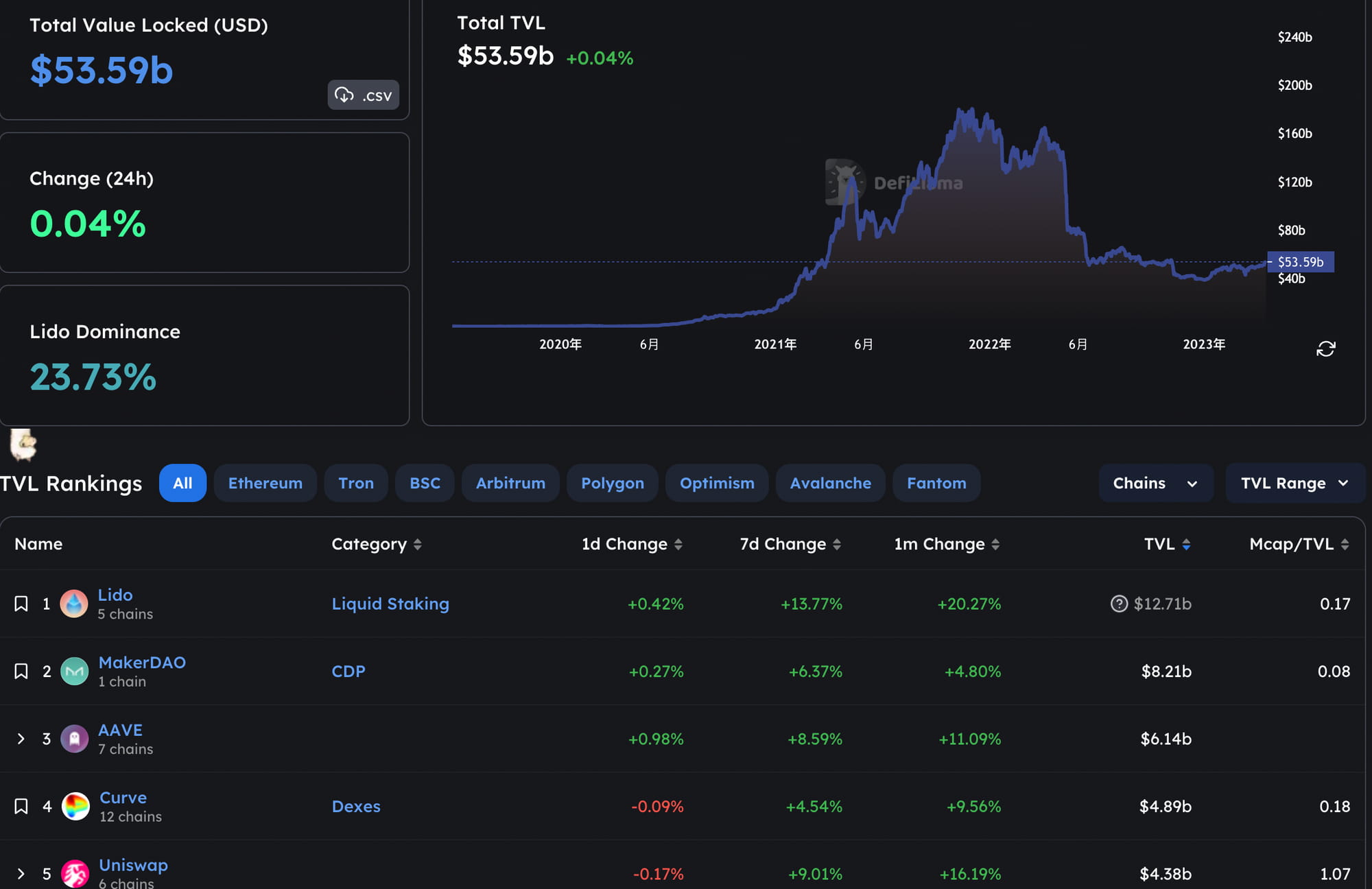

截至撰稿,DeFi TVL为53.59B,较上周上涨了3.07B,创下近期以来最大单周涨幅记录。按TVL排名前五的协议分别为:Lido、MakerDao、AAVE、Curve、Uniswap。Lido和Curve本周分别上涨13.77%和下跌9.01%。

https://defillama.com/

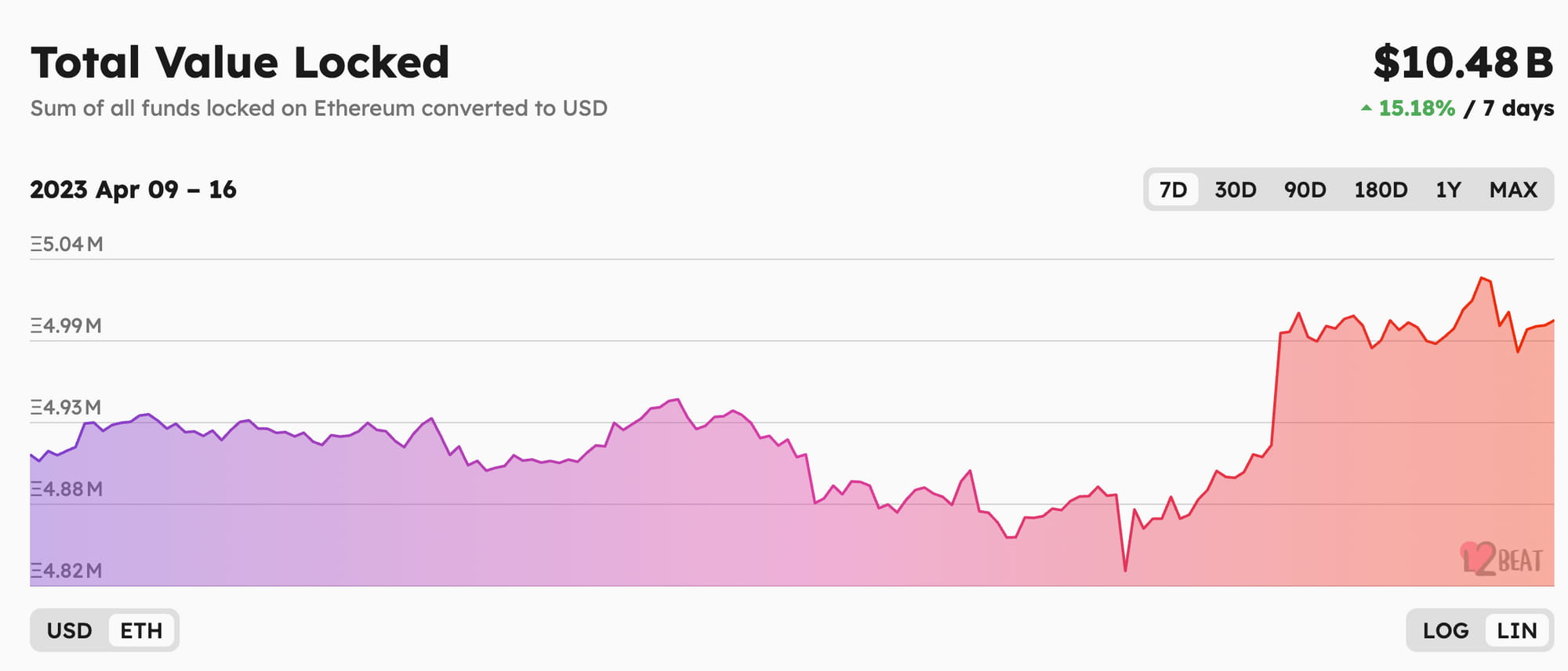

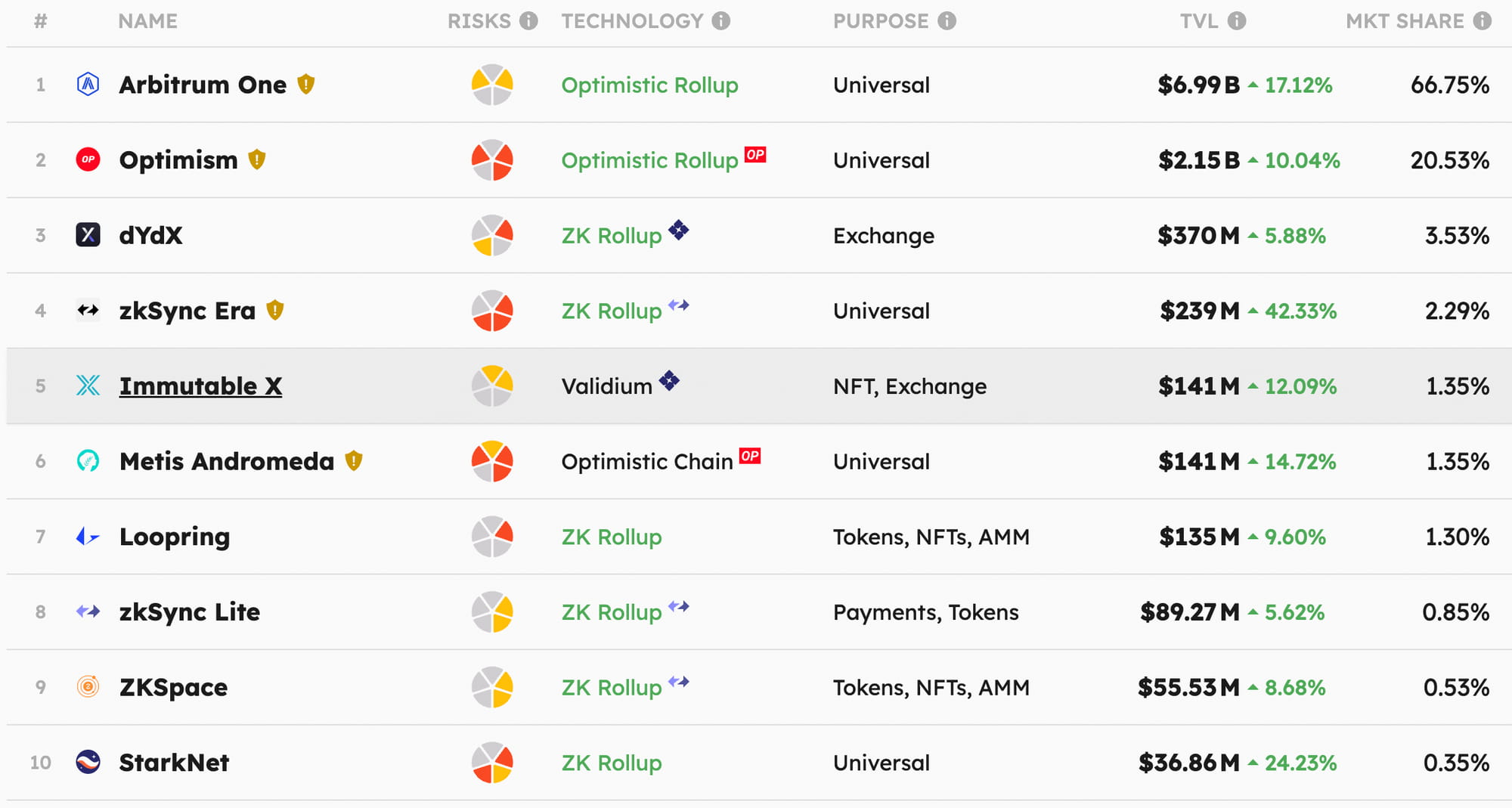

截至撰稿,Layer2 TVL为10.48B,较上周增长1.31B,增长15.18%。

其中,Arbitrum One、Op、zkSync Era、Starknet TVL分别位居第一、第二、第四、第十,zkSync Era和Starknet TVL过去一周分别上涨42.33%和24.23%,zkSync Era按照ETH TVL简单类比,目前相当于Arbitrum One 2021年9月、Optimism21年12月的水平。

https://l2beat.com/scaling/tvl

关于我们

JZL Capital 是一家注册于海外,专注区块链生态研究与投资的专业机构。创始人从业经验丰富,曾经担任过多家海外上市公司 CEO 和执行董事,并主导参与过 eToro 的全球投资。 团队成员分别来自芝加哥大学、哥伦比亚大学、华盛顿大学、卡耐基梅隆大学、伊利诺伊大学香槟分校和南洋理工大学等顶尖院校,并曾服务于摩根士丹利、巴克莱银行、安永、毕马威、海航集团、美国银行等国际知名企业。

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

用戶喜愛的交易所

已有账号登陆后会弹出下载